加密货币交易所十二:安全性和风险控制

在加密货币合约交易所中,安全性和风险控制是至关重要的。这不仅关系到交易所的声誉和用户的资产安全,也直接影响到整个加密货币生态系统的稳定性。本章将详细探讨合约交易所在安全性和风险控制方面的关键策略和实施方法。

多重签名机制

多重签名(MultiSig)是一种强大的安全机制,要求多个私钥来授权交易,大大降低了单点故障和内部欺诈的风险。

概念解释

多重签名是一种需要多个私钥来签署和授权交易的加密技术。例如,在一个 2-of-3 多重签名设置中,需要三个私钥中的任意两个来完成交易。

在合约交易所中的应用

热钱包管理:

- 设置:通常采用 2-of-3 或 3-of-5 的多重签名方案。

- 应用:每次从热钱包转出大额资金时,需要多个管理员的授权。

冷钱包管理:

- 设置:可能采用更严格的 3-of-5 或 4-of-7 方案。

- 应用:定期将热钱包中的多余资金转移到冷钱包时使用。

智能合约升级:

- 设置:可能需要多个核心开发者和安全审计员的签名。

- 应用:在升级关键智能合约时,确保变更经过充分审核和授权。

实现考虑

密钥管理:

- 使用硬件安全模块(HSM)存储私钥。

- 实施严格的密钥生成和备份流程。

授权流程:

- 设计安全的离线授权机制。

- 实施严格的身份验证和操作日志记录。

紧急响应:

- 制定密钥泄露的应急预案。

- 定期进行多重签名操作的演练。

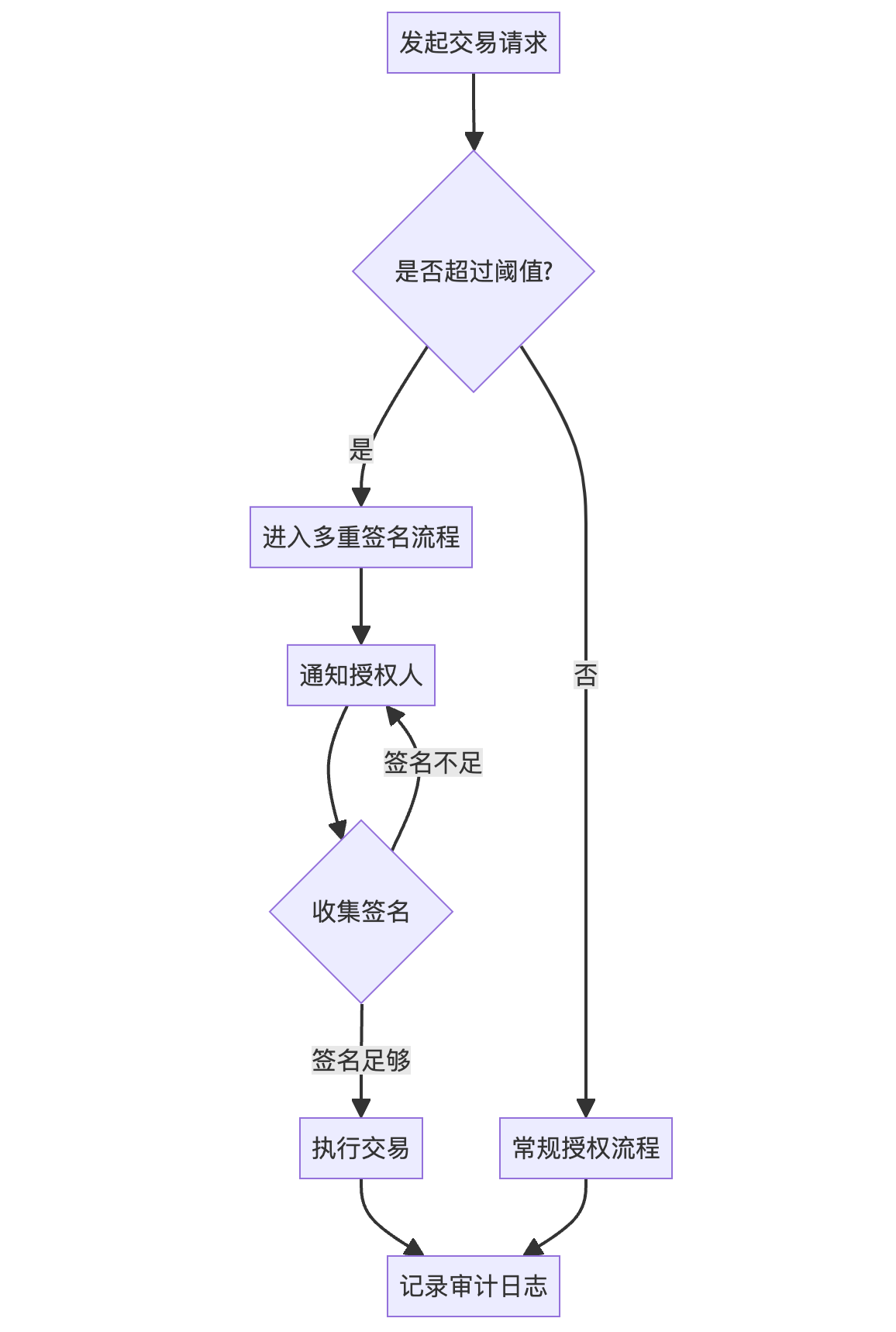

这个流程图展示了一个典型的多重签名授权过程,从交易请求的发起到最终的执行和审计。它强调了在大额交易中额外的安全层级,以及签名收集的迭代过程。

热钱包和冷钱包管理

热钱包和冷钱包的正确管理是保护用户资产的关键。热钱包用于日常交易,而冷钱包用于长期安全存储。

热钱包管理

资金限额:

- 原则:只保留满足日常交易所需的资金。

- 实施:设置动态阈值,基于历史交易量和当前市场状况调整。

安全措施:

- 多重签名:如上所述,实施 2-of-3 或更严格的多重签名机制。

- 白名单:严格限制可以接收资金的地址。

- 交易限制:设置单笔和累计交易限额。

监控和报警:

- 实时监控:实施 24/7 的资金流动监控系统。

- 异常检测:使用机器学习算法检测异常交易模式。

- 多级报警:根据异常程度触发不同级别的报警机制。

冷钱包管理

物理安全:

- 存储:使用离线的硬件钱包,存放在银行保管箱等安全场所。

- 访问控制:实施严格的物理访问控制,如生物识别和多因素认证。

操作流程:

- 转入:定期将热钱包中超过阈值的资金转移至冷钱包。

- 转出:制定严格的冷钱包资金转出流程,可能需要多方批准和时间锁定。

备份和恢复:

- 种子词备份:使用如Shamir's Secret Sharing等技术分割和备份种子词。

- 定期验证:定期验证备份的有效性,但不暴露主要存储位置。

案例研究:Coinbase的钱包管理策略

Coinbase作为业内领先的交易所,其钱包管理策略值得借鉴:

- 资金分配:98% 的用户资金存储在冷钱包中。

- 地理分布:私钥分片存储在全球多个安全位置的保管箱中。

- 操作流程:冷钱包操作需要多个地理位置的团队成员协作完成。

- 保险保障:为热钱包中的资金购买网络犯罪保险。

通过这种多层次的安全策略,Coinbase成功地在便利性和安全性之间取得了平衡,成为行业标杆。

API安全和防护措施

API是交易所与外部世界交互的主要接口,其安全性直接关系到整个系统的安全。

身份认证和授权

多因素认证(MFA):

- 实施:要求用户除了API密钥外,还需提供额外的认证因素。

- 示例:绑定设备、短信验证码、谷歌验证器等。

OAuth 2.0:

- 实施:采用行业标准的OAuth 2.0协议进行授权。

- 优势:提供细粒度的权限控制和令牌管理。

API密钥轮换:

- 机制:强制或鼓励用户定期更新API密钥。

- 实施:提供自动化的密钥轮换机制,减少用户负担。

请求限制和流量控制

速率限制:

- 实施:基于IP地址、用户账户或API密钥进行请求限制。

- 策略:采用滑动窗口算法,更精确地控制请求频率。

并发连接限制:

- 目的:防止单一用户占用过多系统资源。

- 实施:在API网关层实现连接数限制。

负载均衡:

- 机制:使用智能负载均衡算法分发请求。

- 考虑:结合用户级别、请求类型等因素进行动态负载均衡。

数据加密和传输安全

传输层安全:

- 实施:强制使用TLS 1.3等最新的加密协议。

- 配置:定期更新密码套件,禁用不安全的加密算法。

端到端加密:

- 应用:对敏感数据(如个人信息、交易细节)实施端到端加密。

- 实现:使用用户的公钥在客户端加密,仅在用户设备上解密。

签名验证:

- 机制:要求所有API请求附带使用私钥生成的签名。

- 验证:服务器端验证签名,确保请求未被篡改。

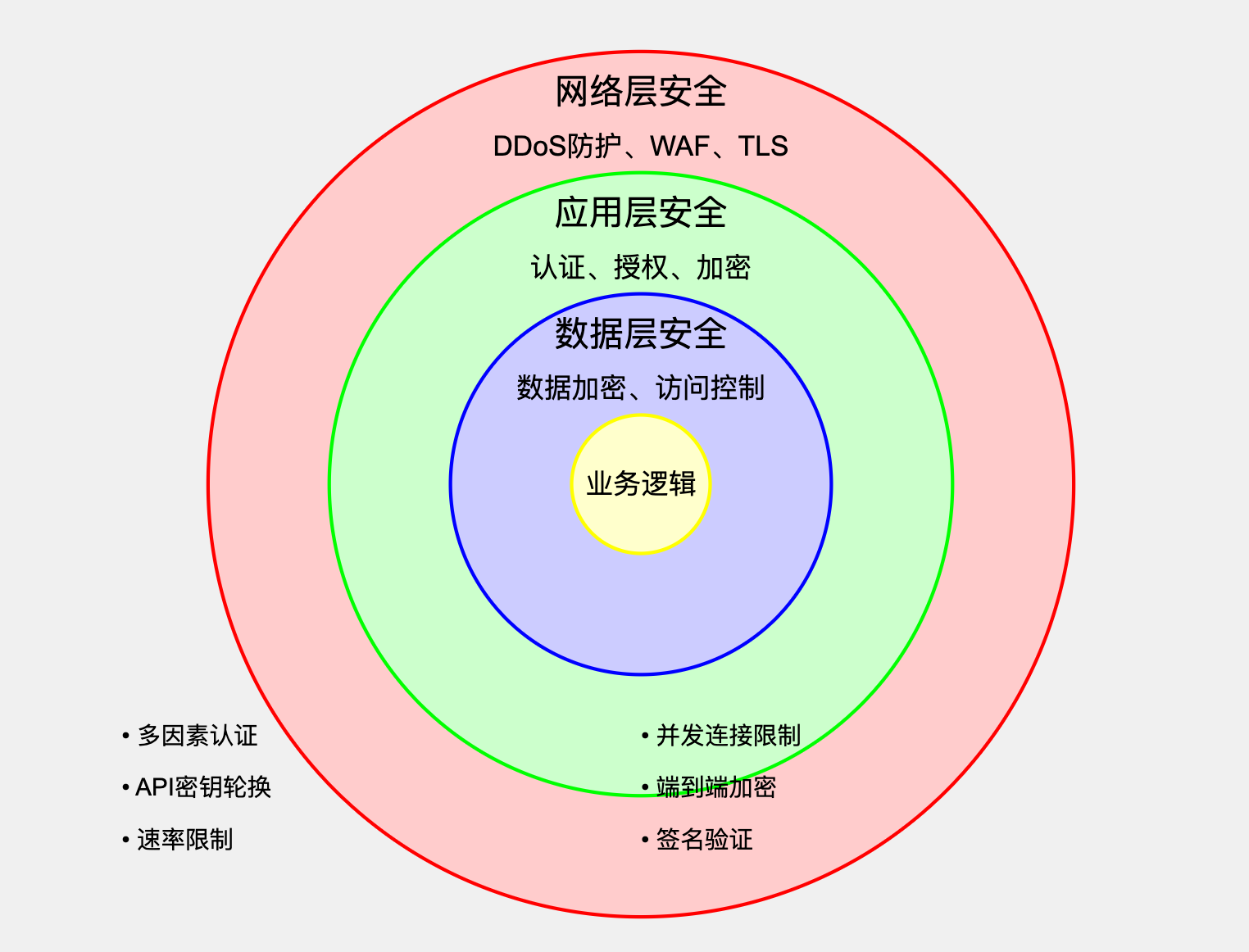

这个图表直观地展示了API安全的多层防护策略,从外到内依次是网络层、应用层、数据层,最后是核心的业务逻辑。每一层都有其特定的安全措施,共同构建了一个全面的安全防护体系。

风险控制在全仓/逐仓模式下的差异

风险控制是合约交易所运营的核心,而在全仓和逐仓模式下,风险控制策略存在显著差异。

全仓模式下的风险控制

账户风险评估:

- 方法:综合考虑所有持仓的盈亏和保证金率。

- 公式:账户风险率 = 总保证金 / (总持仓价值 * 维持保证金率)

强平触发机制:

- 条件:当账户风险率低于某个阈值(如 1)时触发。

- 实施:可能需要逐步减仓,而不是一次性清空所有持仓。

交叉保证金:

- 特点:一个合约的盈利可以抵消另一个合约的亏损。

- 挑战:需要实时计算复杂的保证金需求。

逐仓模式下的风险控制

单一持仓风险评估:

- 方法:独立评估每个持仓的风险。

- 公式:持仓风险率 = 持仓保证金 / (持仓价值 * 维持保证金率)

独立强平机制:

- 条件:当单个持仓的风险率低于阈值时触发。

- 实施:可以精确地只平掉风险持仓,不影响其他仓位。

隔离保证金:

- 特点:每个持仓的保证金是独立的,不会相互影响。

- 优势:风险隔离,一个持仓的大幅亏损不会影响其他持仓。

风险控制系统的设计考虑

清算优先级:

- 全仓:通常按照风险贡献最大的持仓优先清算。

- 逐仓:直接清算触发强平条件的特定持仓。

系统负载:

- 全仓:需要更复杂的计算,可能导致较高的系统负载。

- 逐仓:计算相对简单,易于并行处理,系统负载较低。

用户体验:

- 全仓:用户需要全面了解账户风险,但资金利用效率较高。

- 逐仓:用户可以更精细地控制每个持仓的风险,但可能需要更多操作。

风险预警机制:

- 全仓:基于整体账户风险发送预警。

- 逐仓:可以针对单个持仓发送更精确的风险预警。

实施最佳实践

分层风险控制:

- 实时监控层:使用内存数据库(如Redis)存储最新的持仓和账户数据。

- 风险评估层:采用高性能计算引擎(可考虑GPU加速)进行风险计算。

- 决策执行层:根据风险评估结果触发相应的风控措施。

动态调整机制:

- 市场波动性监控:根据市场波动调整风险参数。

- 流动性考虑:在低流动性情况下提高风控标准。

多维度风险指标:

- 除了传统的风险率,还可考虑VaR(Value at Risk)等高级风险指标。

- 结合历史数据和实时市场数据进行风险建模。

灵活的配置系统:

- 允许快速调整风控参数,以应对突发市场情况。

- 支持针对不同用户群体、不同合约类型设置差异化的风控策略。

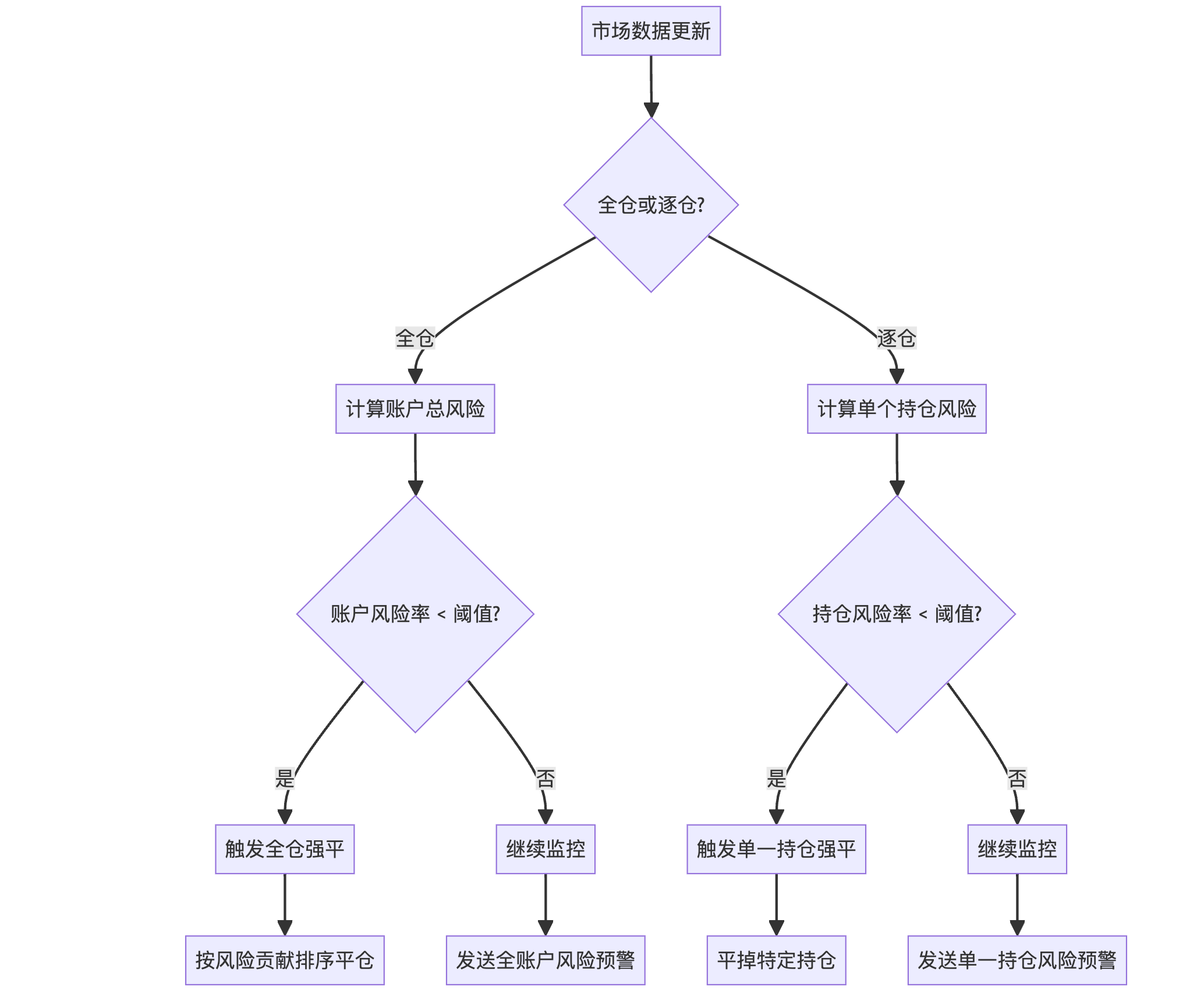

这个流程图清晰地展示了全仓和逐仓模式下风险控制的主要差异。全仓模式需要综合评估整个账户的风险,而逐仓模式可以独立评估和处理每个持仓的风险。

案例研究:BitMEX的风险控制系统

BitMEX作为一个大型加密货币衍生品交易平台,其风险控制系统值得研究:

自动减仓系统(ADL):

- 在极端市场条件下,当强平订单无法在市场上完全执行时启动。

- 根据盈利情况自动选择对手方持仓进行减仓。

动态维持保证金率:

- 根据市场波动性动态调整维持保证金率。

- 在高波动期间提高保证金要求,降低系统风险。

两步强平机制:

- 第一步:当账户触发初始强平条件时,系统会尝试通过市价单平仓。

- 第二步:如果市价单无法完全执行,则触发ADL机制。

保险基金:

- 用于覆盖强平过程中可能出现的损失。

- 通过收取交易手续费和成功强平获得的额外资金来维持和增长。

通过这种多层次的风险控制机制,BitMEX能够在提供高杠杆交易的同时,有效控制系统风险,保持平台的稳定运行。

性能基准

以下是一些行业领先交易所的风险控制系统性能基准,供参考:

计算延迟:

- 全仓风险计算:平均 < 10ms

- 单个逐仓持仓风险计算:平均 < 1ms

系统吞吐量:

- 能够同时处理 100,000+ 个活跃账户的风险评估

- 每秒处理 1,000,000+ 次价格更新导致的风险重新计算

强平执行延迟:

- 从触发条件到执行强平操作:平均 < 50ms

系统可用性:

- 99.999% 的系统正常运行时间

- 即使在市场极端波动时期也能保持稳定运行

通过实施这些最佳实践和考虑这些性能指标,合约交易所可以构建一个强大、高效且可扩展的风险控制系统。这不仅能够保护用户和交易所免受过度风险的影响,还能提供流畅的交易体验,增强用户信心和平台竞争力。

在风险控制的实施过程中,需要平衡安全性、用户体验和系统性能。过于严格的风控可能会影响用户的交易体验,而过于宽松的风控则可能增加系统风险。因此,持续的监控、分析和优化是必不可少的,以确保风险控制系统能够适应不断变化的市场条件和用户需求。